Банки помогают государственным органам выявлять подозрительные финансовые операции. Это нужно, чтобы противодействовать отмыванию нелегальных доходов. Раньше кредитные организации самостоятельно оценивали риски участия клиентов в сомнительных операциях. Теперь это можно делать с помощью платформы «Знай своего клиента» (ЗСК). Главный специалист аналитического отдела департамента банковского ПО RS-Bank Марина Рожкова рассказывает, как работает сервис и как подключиться к нему с помощью продуктов R-Style Softlab.

Платформа «Знай своего клиента»: определение и назначение

С июля 2022 года работает сервис «Знай своего клиента» (ЗСК) — платформа Банка России (Центробанка), которая помогает кредитным организациям оценить риски участия клиентов в подозрительных операциях. Согласно закону №115-ФЗ, к ним относятся отмывание преступных доходов и финансирование терроризма.

Коммерческие банки и раньше занимались оценкой рисков по своим клиентам — юридическим лицам и индивидуальным предпринимателям. С помощью платформы «Знай своего клиента» банк может ускорить проверку, разгрузить своих специалистов, быстрее выявить риски и отказаться от работы с недобросовестными компаниями.

Чтобы пользоваться информацией с платформы, кредитная организация должна внести соответствующие положения в правила внутреннего контроля. При этом данные ЗСК служат только дополнительным источником сведений о клиентах. Коммерческие банки самостоятельно проводят окончательную оценку и присваивают организациям рисковый статус. Если он оказывается высоким, банки и государственные органы применяют к компании ограничительные меры. В крайних случаях Центробанк может потребовать принудительного исключения из реестров ЕГРЮЛ или ЕГРИП.

Как работает платформа ЗСК

Банк России собирает данные о юридических лицах, индивидуальных предпринимателях и их финансовых операциях. Информацию передают кредитные организации и государственные органы, например налоговая служба, таможня и Росфинмониторинг. Центробанк систематизирует сведения из разных источников, проводит аналитику, присваивает компаниям уровни риска и предоставляет пользователям доступ к информационной базе. По данным ЦБ, на платформе ЗСК можно проверить риски по семи миллионам юрлиц и ИП.

Между коммерческими банками и «Знай своего клиента» происходит двусторонний обмен данными. Согласно закону №115-ФЗ, кредитные организации передают в информационную систему Центробанка сведения о составе и объеме клиентской базы. ЦБ регулярно пополняет и обновляет информацию. От платформы банки получают данные о рисках участия клиентов в подозрительных операциях.

Центробанк присваивает юридическим лицам и индивидуальным предпринимателям одну из трех групп риска:

- «Зеленая». Компании с низким риском добросовестно ведут бизнес и не участвуют в подозрительных операциях. По оценкам ЦБ, таких клиентов абсолютное большинство — около 97%.

- «Желтая». Клиенты со средним риском были замечены в единичных сомнительных операциях, но в основном их хозяйственная деятельность не вызывает подозрений.

- «Красная». Юрлицо или ИП с высоким риском регулярно проводят подозрительные операции. С большой вероятностью можно предположить, что добросовестный бизнес такая компания вообще не ведет.

С помощью данных платформы ЗСК коммерческие банки строят работу с клиентами. Например, компаниям из «зеленой» категории нельзя отказать в проведении платежей, если они перечисляют деньги контрагентам с низким уровнем риска. Также банк не может расторгнуть с ними договор обслуживания в одностороннем порядке. «Желтых» клиентов возьмут на заметку и будут тщательнее следить за их операциями. Платежи таких организаций могут заблокировать, если они вызовут сомнения у сотрудников кредитной организации. Компаниям из «красной» группы банки блокируют расчеты, отключают систему банк-онлайн, не выдают остатки денег при закрытии счета. Такие организации смогут совершать лишь ограниченный круг финансовых операций. Например, уплатить налоги, закрыть долги по судебным искам от кредиторов, оплатить процедуру банкротства.

Уровень риска присваивается компаниям по совокупности критериев. Центробанк совместно с Росфинмониторингом составил перечень признаков подозрительных операций. Список опубликован в Решении Совета Директоров Банка России. В таблице ниже приводим примеры критериев, которыми могут руководствоваться аналитики ЦБ.

| Категория критериев оценки | Критерии | Примеры |

| Вид, характер и финансовые результаты деятельности юрлица или ИП | – Время со дня внесения в ЕГРЮЛ/ЕГРИП. – Размер уставного капитала. – Численность работников. – Соответствие фактической деятельности видам экономической деятельности, которые указаны в ЕГРЮЛ или ЕГРИП. | – Недавно зарегистрированная компания проводит очень крупные платежи. – Через счета компании с небольшим штатом сотрудников проходят большие суммы. – Компания не тратит деньги на ведение хозяйственной деятельности. |

| Операции по расчетным счетам | – Количество счетов в банках. – Количество счетов, по которым не проходят операции. – Объем и количество переводов средств между своими счетами. | – Компания зачисляет деньги на «мертвый» счет и вскоре снимает наличные. – Клиент открыл много расчетных счетов в разных банках. – ИП перечисляет на карту физлица все деньги, которые поступают на расчетный счет. |

| Информация от других государственных органов | – Проверки в отношении юрлица или ИП. – Сведения о завышении (занижении) таможенной стоимости импортных (экспортных) товаров. | – У других госорганов есть претензии к юрлицу или ИП. |

| Аффилированность юрлица или ИП с другими компаниями | – Аффилированность с компаниями, у которых высокий риск участия в подозрительных операциях. | – Финансовые потоки клиента связаны с компаниями из «красной» категории риска. |

Закон №115-ФЗ обязывает кредитные организации в течение пяти рабочих дней сообщить клиенту, если ему присвоили «красный» уровень риска. Организации из «желтой» и «зеленой» категорий получают информацию о своем уровне только по запросу.

Компания может оспорить решение Центробанка, если ее отнесли к «желтой» или «красной» категории риска. Для этого нужно подать заявление в Межведомственную комиссию при Банке России. Документ можно отправить через интернет-приемную ЦБ или по почте. Комиссия действует на основании Многостороннего соглашения и включает специалистов из Росфинмониторинга, таможенной службы и других экспертов. Если компания не согласится с решением комиссии, она может обратиться в суд.

Модуль «RS-Connect PRO. Обмен с платформой ЗСК»

Обмен электронными данными с платформой «Знай своего клиента» происходит через личный кабинет банка на сайте Банка России (ЛК БР). Ежедневно кредитные организации публикуют сообщения в формате XML-файлов и получают списки уровней риска клиентов.

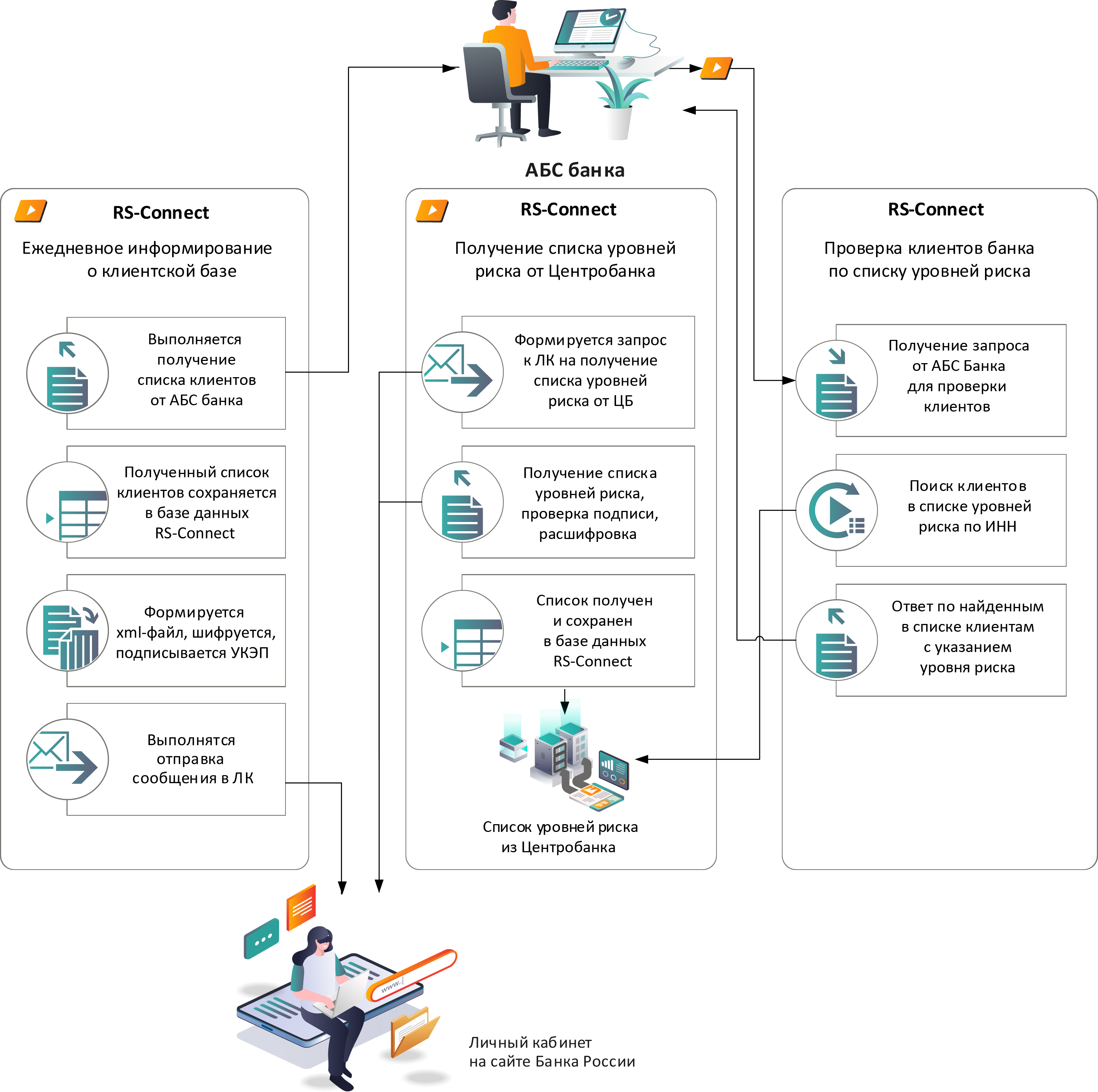

Веб-модуль «Обмен с платформой ЗСК» платформы RS-Connect помогает автоматизировать формирование, публикацию, получение и обработку сообщений. С одной стороны, коннектор интегрируется с ЛК БР. С другой стороны, взаимодействует с автоматизированными банковскими системами (АБС).

Основные возможности веб-модуля «Обмен с платформой ЗСК»:

- Формирование и отправка списка клиентов в ЛК БР. Коннектор проверят информацию из АБС на соответствие форматам обмена с личным кабинетом. Все файлы должны быть подписаны усиленной электронной цифровой подписью (УКЭП). Далее электронное сообщение отправляется в ЛК БР.

- Загрузка списка уровней риска клиентов. На основании этой информации АБС присваивает клиентам низкий, средний или высокий рисковый статус.

- Проверка клиентов банка по списку. Веб-модуль получает запрос от АБС и по ИНН проверяет уровень риска организации. При этом используется последняя загруженная из ЛК БР информация.

Обмен данными с ЛК БР через коннектор «Обмен с платформой ЗСК» пользователи могут запускать вручную, или это может автоматически делать система на основании запланированных заданий.

Схема пользовательских сценариев взаимодействия с веб-модулем «RS-Connect. Обмен с платформой ЗСК»

Полезные материалы по платформе «Знай своего клиента»

- Федеральный закон №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» содержит общие положения о том, как банкам пользоваться информацией об уровнях риска клиентов.

- Федеральный закон №86-ФЗ «О Центральном банке Российской Федерации (Банке России)» устанавливает полномочия ЦБ РФ.

- Решение Совета Директоров Банка России определяет критерии, по которым юридических лиц и индивидуальных предпринимателей относят к разным группам риска.

- Многостороннее соглашение регулирует работу межведомственной комиссии, в которой компании могут оспорить высокий уровень риска.

- Телеграм-канал Банка России публикует новости о работе платформы «Знай своего клиента».

Ответы на частые вопросы

Какую категорию лиц оценивает ЦБ РФ в рамках платформы ЗСК?

С помощью платформы «Знай своего клиента» ЦБ оценивает и присваивает категорию риска юридическим лицам и индивидуальным предпринимателям. При этом существует ряд исключений. На платформу не попадает информация о таких организациях:

- государственные органы;

- органы местного самоуправления;

- кредитные организации.

Сведения о банковских операциях физических лиц платформа ЗСК также не собирает. Даже если они работают как самозанятые или ведут частную практику в качестве адвоката или нотариуса.

Какие сведения можно получить из ЗСК?

Платформа предоставляет сведения об уровне риска участия компании в подозрительных операциях. Всего существует три категории клиентов: «зеленая» (низкий уровень риска), «желтая» (средний уровень) и «красная» (высокий уровень).

Какие организации могут получать информацию из ЗСК и для кого это обязательно?

Информацию с платформы «Знай своего клиента» получают кредитные организации. Согласно статье 7.7 закона №115-ФЗ банки могут внести в правила внутреннего контроля положение об использовании или неиспользовании информации из ЗСК. Данные с платформы помогают оценить уровень риска клиентов, но окончательное решение банки принимают самостоятельно. На практике все коммерческие кредитные организации России подключились к платформе, потому что она упрощает оценку рисков и снимает часть нагрузки с собственных аналитиков.

Как банку проверить контрагента по ИНН через платформу ЗСК?

Поможет коннектор «RS-Connect. Обмен с платформой ЗСК». Он позволяет загружать на платформу данные о клиентской базе банка, получать списки уровней риска и проверять компании по ИНН.